Fiches de termes Ce qu'il faut savoir

Contenu du document

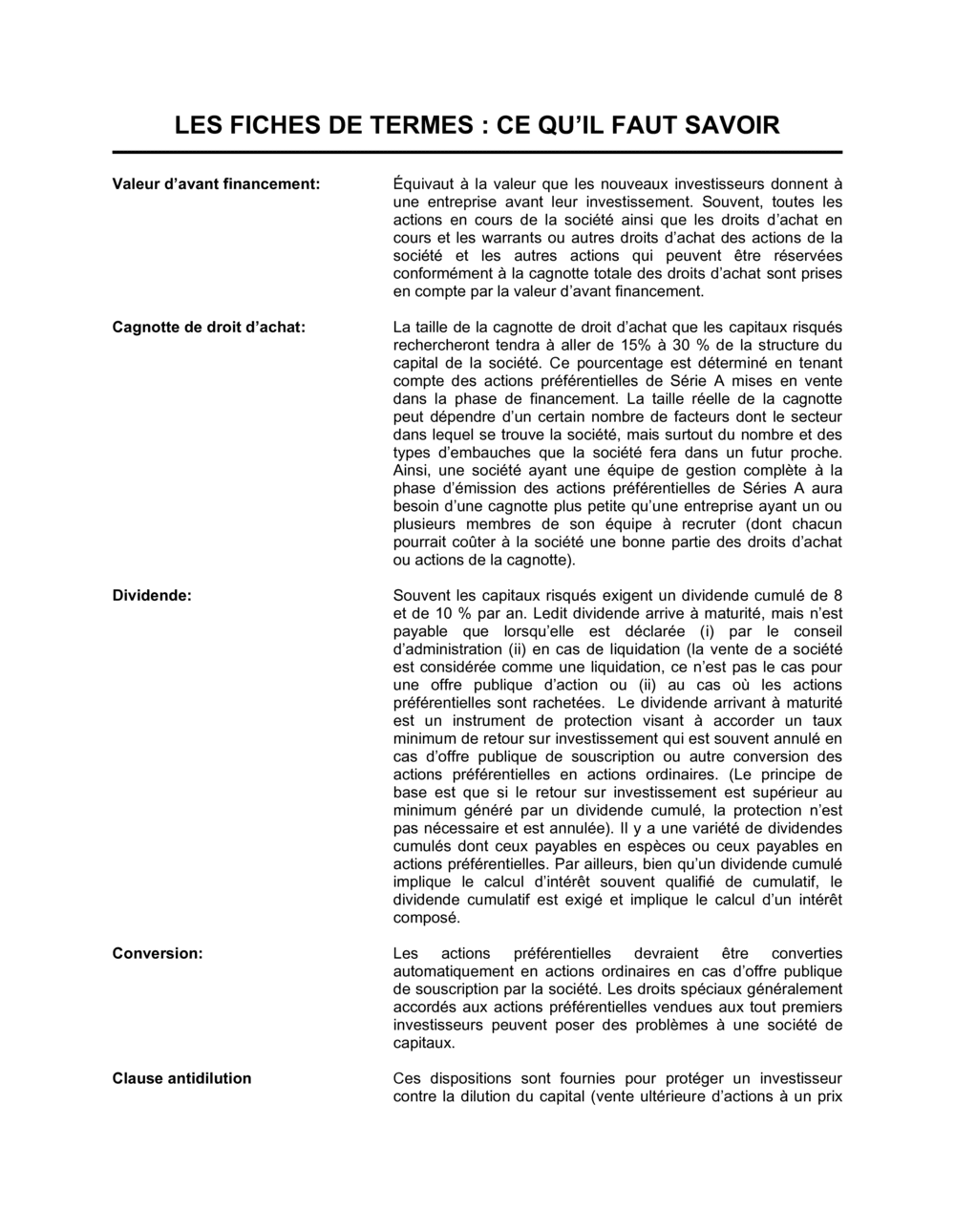

Ce fiches de termes ce qu'il faut savoir possède 3 pages et est un MS Word type répertoriés sous finances et comptabilité documents.

Exemple de notre document fiches de termes ce qu'il faut savoir:

LES FICHES DE TERMES : CE QU'IL FAUT SAVOIR Valeur d'avant financement: Équivaut à la valeur que les nouveaux investisseurs donnent à une entreprise avant leur investissement. Souvent, toutes les actions en cours de la société ainsi que les droits d'achat en cours et les warrants ou autres droits d'achat des actions de la société et les autres actions qui peuvent être réservées conformément à la cagnotte totale des droits d'achat sont prises en compte par la valeur d'avant financement. Cagnotte de droit d'achat: La taille de la cagnotte de droit d'achat que les capitaux risqués rechercheront tendra à aller de 15% à 30 % de la structure du capital de la société. Ce pourcentage est déterminé en tenant compte des actions préférentielles de Série A mises en vente dans la phase de financement. La taille réelle de la cagnotte peut dépendre d'un certain nombre de facteurs dont le secteur dans lequel se trouve la société, mais surtout du nombre et des types d'embauches que la société fera dans un futur proche. Ainsi, une société ayant une équipe de gestion complète à la phase d'émission des actions préférentielles de Séries A aura besoin d'une cagnotte plus petite qu'une entreprise ayant un ou plusieurs membres de son équipe à recruter (dont chacun pourrait coûter à la société une bonne partie des droits d'achat ou actions de la cagnotte). Dividende: Souvent les capitaux risqués exigent un dividende cumulé de 8 et de 10 % par an. Ledit dividende arrive à maturité, mais n'est payable que lorsqu'elle est déclarée (i) par le conseil d'administration (ii) en cas de liquidation (la vente de a société est considérée comme une liquidation, ce n'est pas le cas pour une offre publique d'action ou (ii) au cas où les actions préférentielles sont rachetées. Le dividende arrivant à maturité est un instrument de protection visant à accorder un taux minimum de retour sur investissement qui est souvent annulé en cas d'offre publique de souscription ou autre conversion des actions préférentielles en actions ordinaires. (Le principe de base est que si le retour sur investissement est supérieur au minimum généré par un dividende cumulé, la protection n'est pas nécessaire et est annulée). Il y a une variété de dividendes cumulés dont ceux payables en espèces ou ceux payables en actions préférentielles. Par ailleurs, bien qu'un dividende cumulé implique le calcul d'intérêt souvent qualifié de cumulatif, le dividende cumulatif est exigé et implique le calcul d'un intérêt composé. Conversion: Les actions préférentielles devraient être converties automatiquement en actions ordinaires en cas d'offre publique de souscription par la société. Les droits spéciaux généralement accordés aux actions préférentielles vendues aux tout premiers investisseurs peuvent poser des problèmes à une société de capitaux. Clause antidilution Ces dispositions sont fournies pour protéger un investisseur contre la dilution du capital (vente ultérieure d'actions à un prix inférieur à celui payé par le bénéficiaire). Bien que la méthode du poids moyen soit la plus courante, une autre protection anti-dilution à rochet est possible. La protection antidilution à rochet est de loin plus avantageuse à l'investisseur (plus sévère pour la société) que le poids moyen, mais elle est souvent réservée aux opérations de tout premier instant ou autres situations dans lesquelles il y a une difficulté importante quant à la durée de long terme de la valeur. Autrement dit, la protection antidilution basée sur le poids moyen répond mieux aux effets réels de dilution qu'une émission a sur la position d'actionnaire de l'investisseur dans la société. La protection antidilution à rochet au contraire traite toute émission future en dessous du prix d'achat de l'investisseur comme si le prix était le même indépendamment du nombre d'actions émises. Droits de veto: Bien que les capitaux risqués demandent d'autres droits de veto, cette liste couvre les droits de veto les plus souvent demandés. Vous pouvez accorder des droits de veto sur ces questions. Le plus important ici est d'essayer de limiter les droits de veto sur les évènements les plus importants de la société et d'essayer d'éviter de soumettre les questions opérationnelles au vote des actions préférentielles. Ainsi, le fonctionnement sera plus problématique si les limites de montant sont trop basses

Téléchargez tous les 1 300 modèles de documents disponibles sur ce site web.

Contenu du document

Ce fiches de termes ce qu'il faut savoir possède 3 pages et est un MS Word type répertoriés sous finances et comptabilité documents.

Exemple de notre document fiches de termes ce qu'il faut savoir:

LES FICHES DE TERMES : CE QU'IL FAUT SAVOIR Valeur d'avant financement: Équivaut à la valeur que les nouveaux investisseurs donnent à une entreprise avant leur investissement. Souvent, toutes les actions en cours de la société ainsi que les droits d'achat en cours et les warrants ou autres droits d'achat des actions de la société et les autres actions qui peuvent être réservées conformément à la cagnotte totale des droits d'achat sont prises en compte par la valeur d'avant financement. Cagnotte de droit d'achat: La taille de la cagnotte de droit d'achat que les capitaux risqués rechercheront tendra à aller de 15% à 30 % de la structure du capital de la société. Ce pourcentage est déterminé en tenant compte des actions préférentielles de Série A mises en vente dans la phase de financement. La taille réelle de la cagnotte peut dépendre d'un certain nombre de facteurs dont le secteur dans lequel se trouve la société, mais surtout du nombre et des types d'embauches que la société fera dans un futur proche. Ainsi, une société ayant une équipe de gestion complète à la phase d'émission des actions préférentielles de Séries A aura besoin d'une cagnotte plus petite qu'une entreprise ayant un ou plusieurs membres de son équipe à recruter (dont chacun pourrait coûter à la société une bonne partie des droits d'achat ou actions de la cagnotte). Dividende: Souvent les capitaux risqués exigent un dividende cumulé de 8 et de 10 % par an. Ledit dividende arrive à maturité, mais n'est payable que lorsqu'elle est déclarée (i) par le conseil d'administration (ii) en cas de liquidation (la vente de a société est considérée comme une liquidation, ce n'est pas le cas pour une offre publique d'action ou (ii) au cas où les actions préférentielles sont rachetées. Le dividende arrivant à maturité est un instrument de protection visant à accorder un taux minimum de retour sur investissement qui est souvent annulé en cas d'offre publique de souscription ou autre conversion des actions préférentielles en actions ordinaires. (Le principe de base est que si le retour sur investissement est supérieur au minimum généré par un dividende cumulé, la protection n'est pas nécessaire et est annulée). Il y a une variété de dividendes cumulés dont ceux payables en espèces ou ceux payables en actions préférentielles. Par ailleurs, bien qu'un dividende cumulé implique le calcul d'intérêt souvent qualifié de cumulatif, le dividende cumulatif est exigé et implique le calcul d'un intérêt composé. Conversion: Les actions préférentielles devraient être converties automatiquement en actions ordinaires en cas d'offre publique de souscription par la société. Les droits spéciaux généralement accordés aux actions préférentielles vendues aux tout premiers investisseurs peuvent poser des problèmes à une société de capitaux. Clause antidilution Ces dispositions sont fournies pour protéger un investisseur contre la dilution du capital (vente ultérieure d'actions à un prix inférieur à celui payé par le bénéficiaire). Bien que la méthode du poids moyen soit la plus courante, une autre protection anti-dilution à rochet est possible. La protection antidilution à rochet est de loin plus avantageuse à l'investisseur (plus sévère pour la société) que le poids moyen, mais elle est souvent réservée aux opérations de tout premier instant ou autres situations dans lesquelles il y a une difficulté importante quant à la durée de long terme de la valeur. Autrement dit, la protection antidilution basée sur le poids moyen répond mieux aux effets réels de dilution qu'une émission a sur la position d'actionnaire de l'investisseur dans la société. La protection antidilution à rochet au contraire traite toute émission future en dessous du prix d'achat de l'investisseur comme si le prix était le même indépendamment du nombre d'actions émises. Droits de veto: Bien que les capitaux risqués demandent d'autres droits de veto, cette liste couvre les droits de veto les plus souvent demandés. Vous pouvez accorder des droits de veto sur ces questions. Le plus important ici est d'essayer de limiter les droits de veto sur les évènements les plus importants de la société et d'essayer d'éviter de soumettre les questions opérationnelles au vote des actions préférentielles. Ainsi, le fonctionnement sera plus problématique si les limites de montant sont trop basses

Easily Create Any Business Document You Need in Minutes.

Access over 2000 business and legal templates for any business task, project or initiative.

Access over 2000 business and legal templates for any business task, project or initiative.

Access over 2000 business and legal templates for any business task, project or initiative.

Modèles et outils pour gérer tous les aspects de votre entreprise.

Business in a Box couvre tous les services de l'entreprise

Comprend 16 types de documents commerciaux dont vous avez besoin

et Atteignez vos objectifs commerciaux plus rapidement.