Hoja de condiciones Cosas importantes a saber

Contenido del documento

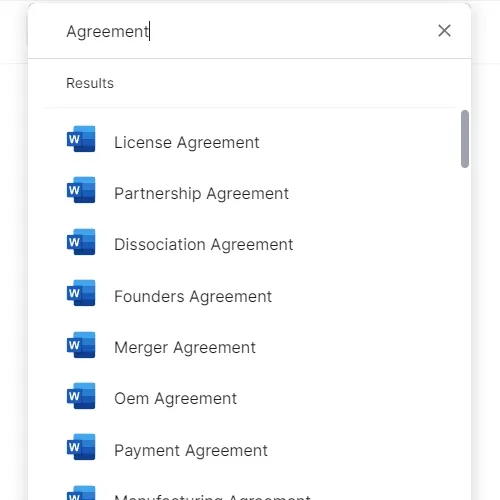

Esto hoja de condiciones cosas importantes a saber posee 3 paginas y es un MS Word tipo listado bajo finanzas y contabilidad documentos.

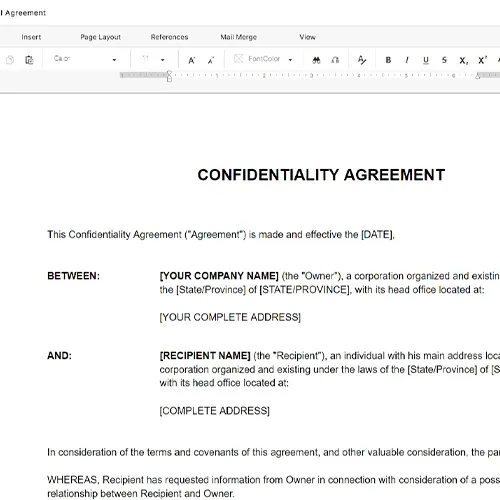

Ejemplo de nuestro documento hoja de condiciones cosas importantes a saber:

TEMAS IMPORTANTES SOBRE LAS HOJAS DE CONDICIONES Valoración previa a la inversión: Representa el valor que los inversores nuevos atribuyen a la empresa antes de la Inversión. Por lo general, todas las acciones en circulación de la compañía, junto con las opciones sobre acciones y las garantías en circulación u otros derechos de adquisición de acciones de la compañía y otras acciones adicionales que pueden reservarse dentro del plan de opciones sobre acciones, se incluirán en esta valoración previa a la inversión. Plan de opciones sobre acciones: El volumen del plan de opciones sobre acciones que los inversores de capital de riesgo intentarán alcanzar para que las tendencias varíen entre el 15% y el 30% de la estructura de capital de la compañía. El cálculo de este porcentaje incluye las Acciones preferidas Serie A que se venden en el financiamiento. El volumen real del plan depende de varias cosas, que incluyen la industria en la que se encuentra la compañía, pero principalmente está relacionado con la cantidad y el tipo de empleados contratados que necesitará la compañía en un futuro previsible. Por lo tanto, es probable que la compañía que cuenta con un equipo administrativo completo en el momento de la ronda de la Serie A necesite un plan más pequeño que el de una compañía que debe contratar uno o más administrativos jerárquicos (cada uno de los cuales puede costar a la compañía una cantidad importante de opciones o acciones del plan). Dividendo: Con frecuencia, los inversores de capital de riesgo también solicitan dividendos "acumulativos" de entre el 8% y el 10% anuales. Este dividendo "se acumula" y no es pagadero hasta que (i) Lo establezca la Junta directiva, (ii) Haya un caso de liquidación (una venta de la compañía se considera un caso de liquidación, pero no una OPI, por lo general), o (iii) Se rescate la acción preferida. El dividendo acumulativo es un mecanismo de protección destinado a ofrecer una tasa mínima de retorno; sin embargo, generalmente, se pierde cuando se realiza una OPI o con la conversión de acciones preferidas en acciones ordinarias. (En teoría, en esos casos, el retorno de la inversión será superior al mínimo que brinda el dividendo acumulativo. Por lo tanto, la protección no es necesaria y se pierde). Existen distintos tipos de dividendos acumulativos, que incluyen los pagaderos en efectivo y los pagaderos en acciones preferidas adicionales. Además, a pesar de que un "dividendo acumulativo" básico implica un simple cálculo de intereses, algunas veces se requiere del denominado dividendo acumulativo "devengado" que implica los cálculos del interés compuesto. Conversión: La acción preferida debe convertirse en una acción ordinaria automáticamente en la OPI de la compañía. Los derechos especiales que por lo general se confieren a las acciones preferidas vendidas a los inversores iniciales podrían generar problemas para una compañía pública. Anti-dilución Estas disposiciones están designadas para proteger a los inversores de la dilución del "capital" (las ventas tardías de acciones a un precio inferior del que pagó el inversor). Si bien la versión del "promedio ponderado" es la más común, otra posibilidad es la protección anti-dilución "ajuste total". La protección anti-dilución de la disposición ajuste total es mucho más beneficiosa para el inversor (y más punitiva para la compañía) que la del promedio ponderado; sin embargo, comúnmente se reserva para las negociaciones de las etapas iniciales u otras situaciones en las que se manifieste una preocupación respecto de si la valoración se podrá sostener a largo plazo. En otras palabras, la protección anti-dilución promedio ponderada da cuenta en forma más precisa del efecto dilusivo real que tiene una emisión determinada en la posición participativa del inversor dentro de la compañía. Por otro lado, la protección anti-dilución de ajuste total considera a todas las emisiones de acciones tardías con un precio inferior al precio de adquisición pagado por el inversor como si fueran las iguales, independientemente de la cantidad de acciones emitidas. Derechos de voto: A pesar de que hay inversores de capital de riesgo que solicitan otros derechos de veto, esta lista comprende algunos de los más solicitados. Es posible que no deba conceder derechos de veto con respecto a cada uno de estos asuntos. La clave yace en tratar de limitar los derechos de veto a los eventos corporativos más importantes y evitar convertir a los asuntos del funcionamiento diario en asuntos que merezcan la votación de los accionistas preferidos. Entonces, por ejemplo, (g) y (1) podrían ocasionar problemas si los límites en dólares fuesen muy bajos. Con frecuencia, se puede llegar a un acuerdo respecto de una solicitud de un derecho de veto en un asunto del funcionamiento si se acepta que el mismo estaría sujeto al veto del directivo de las Acciones preferidas Serie A y no al de los accionistas

Descargue más de 1.200 modelos de documentos disponibles en este sitio web

Contenido del documento

Esto hoja de condiciones cosas importantes a saber posee 3 paginas y es un MS Word tipo listado bajo finanzas y contabilidad documentos.

Ejemplo de nuestro documento hoja de condiciones cosas importantes a saber:

TEMAS IMPORTANTES SOBRE LAS HOJAS DE CONDICIONES Valoración previa a la inversión: Representa el valor que los inversores nuevos atribuyen a la empresa antes de la Inversión. Por lo general, todas las acciones en circulación de la compañía, junto con las opciones sobre acciones y las garantías en circulación u otros derechos de adquisición de acciones de la compañía y otras acciones adicionales que pueden reservarse dentro del plan de opciones sobre acciones, se incluirán en esta valoración previa a la inversión. Plan de opciones sobre acciones: El volumen del plan de opciones sobre acciones que los inversores de capital de riesgo intentarán alcanzar para que las tendencias varíen entre el 15% y el 30% de la estructura de capital de la compañía. El cálculo de este porcentaje incluye las Acciones preferidas Serie A que se venden en el financiamiento. El volumen real del plan depende de varias cosas, que incluyen la industria en la que se encuentra la compañía, pero principalmente está relacionado con la cantidad y el tipo de empleados contratados que necesitará la compañía en un futuro previsible. Por lo tanto, es probable que la compañía que cuenta con un equipo administrativo completo en el momento de la ronda de la Serie A necesite un plan más pequeño que el de una compañía que debe contratar uno o más administrativos jerárquicos (cada uno de los cuales puede costar a la compañía una cantidad importante de opciones o acciones del plan). Dividendo: Con frecuencia, los inversores de capital de riesgo también solicitan dividendos "acumulativos" de entre el 8% y el 10% anuales. Este dividendo "se acumula" y no es pagadero hasta que (i) Lo establezca la Junta directiva, (ii) Haya un caso de liquidación (una venta de la compañía se considera un caso de liquidación, pero no una OPI, por lo general), o (iii) Se rescate la acción preferida. El dividendo acumulativo es un mecanismo de protección destinado a ofrecer una tasa mínima de retorno; sin embargo, generalmente, se pierde cuando se realiza una OPI o con la conversión de acciones preferidas en acciones ordinarias. (En teoría, en esos casos, el retorno de la inversión será superior al mínimo que brinda el dividendo acumulativo. Por lo tanto, la protección no es necesaria y se pierde). Existen distintos tipos de dividendos acumulativos, que incluyen los pagaderos en efectivo y los pagaderos en acciones preferidas adicionales. Además, a pesar de que un "dividendo acumulativo" básico implica un simple cálculo de intereses, algunas veces se requiere del denominado dividendo acumulativo "devengado" que implica los cálculos del interés compuesto. Conversión: La acción preferida debe convertirse en una acción ordinaria automáticamente en la OPI de la compañía. Los derechos especiales que por lo general se confieren a las acciones preferidas vendidas a los inversores iniciales podrían generar problemas para una compañía pública. Anti-dilución Estas disposiciones están designadas para proteger a los inversores de la dilución del "capital" (las ventas tardías de acciones a un precio inferior del que pagó el inversor). Si bien la versión del "promedio ponderado" es la más común, otra posibilidad es la protección anti-dilución "ajuste total". La protección anti-dilución de la disposición ajuste total es mucho más beneficiosa para el inversor (y más punitiva para la compañía) que la del promedio ponderado; sin embargo, comúnmente se reserva para las negociaciones de las etapas iniciales u otras situaciones en las que se manifieste una preocupación respecto de si la valoración se podrá sostener a largo plazo. En otras palabras, la protección anti-dilución promedio ponderada da cuenta en forma más precisa del efecto dilusivo real que tiene una emisión determinada en la posición participativa del inversor dentro de la compañía. Por otro lado, la protección anti-dilución de ajuste total considera a todas las emisiones de acciones tardías con un precio inferior al precio de adquisición pagado por el inversor como si fueran las iguales, independientemente de la cantidad de acciones emitidas. Derechos de voto: A pesar de que hay inversores de capital de riesgo que solicitan otros derechos de veto, esta lista comprende algunos de los más solicitados. Es posible que no deba conceder derechos de veto con respecto a cada uno de estos asuntos. La clave yace en tratar de limitar los derechos de veto a los eventos corporativos más importantes y evitar convertir a los asuntos del funcionamiento diario en asuntos que merezcan la votación de los accionistas preferidos. Entonces, por ejemplo, (g) y (1) podrían ocasionar problemas si los límites en dólares fuesen muy bajos. Con frecuencia, se puede llegar a un acuerdo respecto de una solicitud de un derecho de veto en un asunto del funcionamiento si se acepta que el mismo estaría sujeto al veto del directivo de las Acciones preferidas Serie A y no al de los accionistas

Easily Create Any Business Document You Need in Minutes.

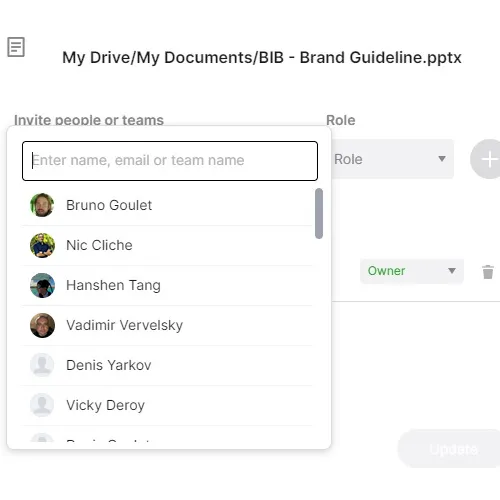

Access over 2000 business and legal templates for any business task, project or initiative.

Access over 2000 business and legal templates for any business task, project or initiative.

Access over 2000 business and legal templates for any business task, project or initiative.

Plantillas y otras herramientas para gestionar todos los aspectos de tu negocio.

Business in a Box cubre todos los departamentos de la empresa

Incluye 16 tipos de documentos comerciales que necesita

y Logre sus objetivos comerciales más rápido.